Nội dung chính

Các chỉ báo giao dịch được sử dụng với giả định rằng thị trường ngoại hối không phải là ngẫu nhiên như một số lý thuyết kinh tế khẳng định. Trong bài viết ‘các chỉ báo ngoại hối miễn phí phổ biến’ này, Thitruongforex.info sẽ thảo luận về vai trò của những chỉ số giao dịch trong thị trường tài chính, giới thiệu với bạn năm trong số các chỉ báo ngoại hối quan trọng nhất và giải thích cách chúng có thể giúp bạn giao dịch!

Thị trường ngoại hối có xu hướng hoạt động theo những cách nhất định trong những điều kiện nhất định. Những người ủng hộ phân tích kỹ thuật cho rằng hành vi này sẽ tự lặp lại và do đó các mô hình giá nhất định sẽ xảy ra lặp đi lặp lại. Các chỉ báo ngoại hối được sử dụng để phát hiện các mô hình như vậy và tận dụng chúng khi chúng phát sinh.

Năm chỉ báo ngoại hối quan trọng được giải thích

Có rất nhiều ứng cử viên cho danh hiệu chỉ báo giao dịch phổ biến nhất. Trong phần này, chúng tôi sẽ xem xét chi tiết năm trong số các chỉ báo quan trọng nhất đối với người mới bắt đầu và cả những nhà giao dịch chuyên nghiệp.

Đường trung bình động đơn giản – SMA

Đường trung bình động đơn giản (SMA) là giá trị được tính toán liên tục của giá đóng cửa trung bình trong một khoảng thời gian. Như từ “động” gợi ý, mỗi khi khung thời gian tăng lên, một giá trị mới được tính toán để phản ánh những thay đổi về giá.

Ví dụ: đường trung bình động 20 ngày là trung bình của giá đóng cửa trong 20 ngày qua. Giá trị được tính hàng ngày, theo đó giá trị cũ nhất được loại bỏ để có lợi cho giá đóng cửa hàng ngày mới có sẵn.

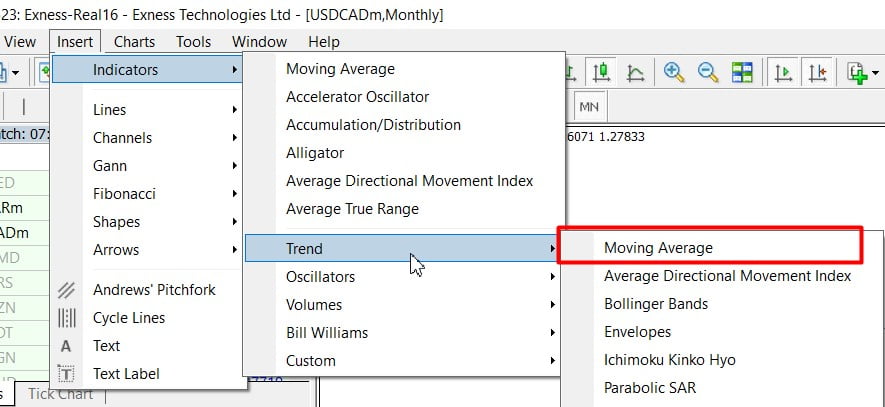

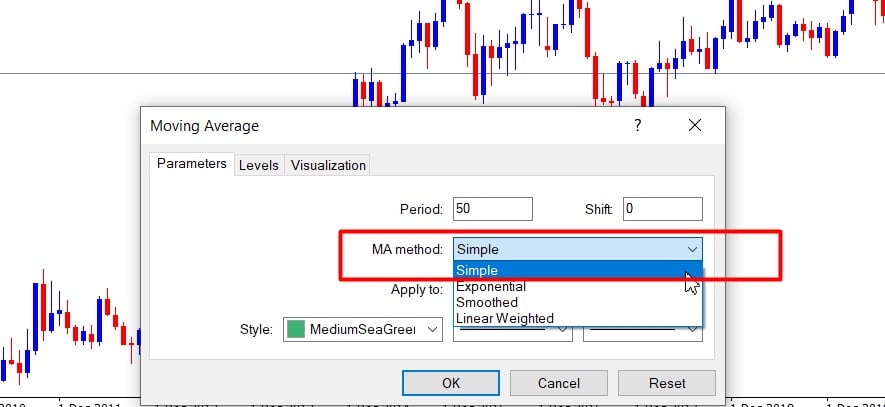

>>> Cách thêm SMA vào biểu đồ:

Tại sao sử dụng SMA?

Mục đích của SMA là làm mượt hành động giá để thấy rõ hơn xu hướng. SMA là một chỉ báo tụt hậu, có nghĩa là nó có tính đến giá trong quá khứ và do đó cung cấp tín hiệu sau khi xu hướng bắt đầu. Khoảng thời gian của SMA càng dài, độ trơn càng lớn và phản ứng với những thay đổi của thị trường càng chậm. Vì lý do này, giống như các chỉ báo độ trễ khác, SMA không phải là chỉ báo giao dịch tốt nhất để nhận được cảnh báo trước về một động thái thị trường.

Nói như vậy, SMA là một trong những chỉ báo ngoại hối tốt nhất khi xác nhận xu hướng. Nó thường được sử dụng như một trong một số SMA trên cùng một biểu đồ với các khoảng thời gian khác nhau – một (hoặc nhiều) với khoảng thời gian ngắn hơn và một có khoảng thời gian dài hơn. Các giá trị điển hình cho SMA ngắn hơn có thể là 10, 15 hoặc 20 và cho SMA dài hơn 50, 100 hoặc 200.

Khi nào nó là một xu hướng?

Đường SMA báo hiệu sự bắt đầu của một xu hướng mới khi mức trung bình ngắn hạn vượt quá mức trung bình dài hạn. Khi mức trung bình ngắn hạn di chuyển trên mức trung bình dài hạn, đây có thể là sự khởi đầu của một xu hướng tăng. Khi đường trung bình dài hạn di chuyển trên mức trung bình ngắn hạn, nó có thể báo hiệu sự bắt đầu của một xu hướng giảm. Bạn có thể thử nghiệm với các độ dài khoảng thời gian khác nhau để xem điều gì phù hợp nhất với bạn.

Đường trung bình động hàm mũ – EMA

Đường trung bình động hàm mũ trong Forex (thường gọi là EMA) tương tự như đường trung bình động đơn giản, nhưng nó tính toán giá trung bình trong một khoảng thời gian nhất định, với các giá trị thị trường gần đây hơn được quan tâm nhiều hơn. Số tiền mà trọng số này giảm cho mỗi giá trị thị trường cũ hơn kế tiếp là cấp số nhân. Điều này có nghĩa là đường EMA phản ứng nhanh hơn với những thay đổi về giá.

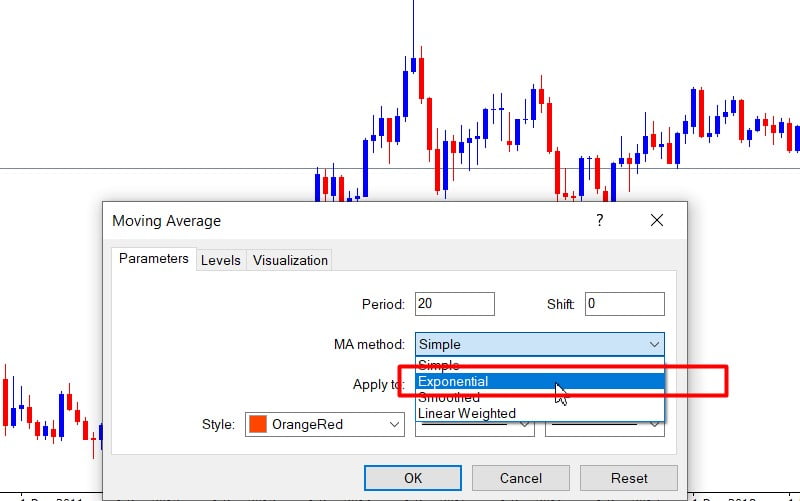

>>> Cách thêm chỉ báo EMA trên biểu đồ:

Tương tự với cách thêm SMA, nhưng bạn hãy trọn trường Exponential:

Chiến lược trung bình động

Một chiến lược giao dịch ngoại hối rất đơn giản sử dụng kết hợp hai đường trung bình động là giao dịch mỗi khi các đường trung bình động cắt nhau.

- Khi đường trung bình động (EMA) ngắn hơn vượt lên trên đường EMA dài hơn (ví dụ EMA(20) vượt lên trên EMA(50)) thì bạn mua.

- Khi đường trung bình động (EMA) ngắn hơn cắt xuống dưới đường EMA dài hơn (ví dụ EMA(20) cắt xuống dưới EMA(50)) thì bạn bán.

Với hệ thống này, bạn luôn có một lệnh, dù dài hoặc ngắn, cho cặp tiền tệ đang được giao dịch.

Sau đó, bạn thoát khỏi giao dịch khi đường MA ngắn hơn cắt đường MA dài hơn. Bước tiếp theo là đặt một giao dịch mới theo hướng ngược lại với giao dịch vừa kết thúc. Bằng cách này, bạn đang thực hiện phép vuông góc và phép nghịch đảo một cách hiệu quả.

Nếu bạn không muốn tham gia thị trường mọi lúc, đây không phải là chiến lược giao dịch chỉ báo ngoại hối tốt nhất dành cho bạn. Trong trường hợp này, sự kết hợp với MA thứ ba có thể phù hợp hơn với bạn hoặc bạn sử dụng Cố vấn chuyên gia có thể triển khai chiến lược này tốt nhất cho bạn.

Chiến lược 3 đường trung bình động sử dụng đường MA thứ ba. Khung thời gian dài nhất đóng vai trò như một bộ lọc xu hướng. Khi đường MA ngắn nhất cắt đường MA ở giữa, không phải lúc nào bạn cũng đặt giao dịch. Bộ lọc nói rằng bạn chỉ có thể đặt các giao dịch dài nếu cả hai đường MA ngắn hơn đều nằm trên đường MA dài nhất. Bạn chỉ có thể bán khống nếu cả hai đều nằm dưới đường MA dài nhất.

Chỉ báo phân kỳ hội tụ trung bình động (MACD)

MACD (Trung bình động Hội tụ/Phân kỳ) là một chỉ báo ngoại hối được sử dụng để đo lường động lực. Nó không chỉ cho biết một xu hướng, nó còn cố gắng đo lường sức mạnh của xu hướng. Đây là một trong những chỉ báo ngoại hối tốt nhất khi nói đến cảm nhận về sức mạnh của động thái. Tính toán sự phân kỳ giữa đường EMA nhanh hơn và đường EMA chậm hơn là một khái niệm chính của chỉ báo.

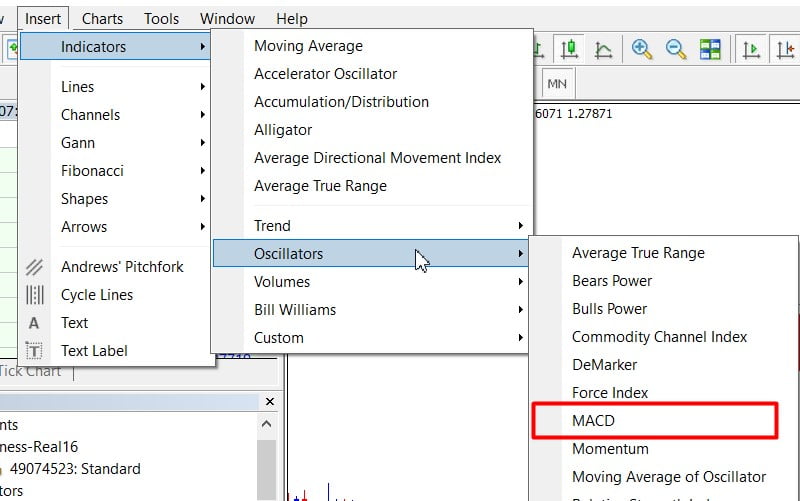

>>> Cách thêm MACD vào biểu đồ:

Đường MACD thường được tính bằng cách trừ đường EMA 26 ngày cho đường EMA 12 ngày và sau đó vẽ đường MACD EMA 9 ngày làm đường tín hiệu. Nếu đường MACD cắt xuống dưới đường tín hiệu, đây là tín hiệu bán. Nếu nó vượt lên trên đường tín hiệu, đó là tín hiệu mua. Bạn có thể đặt tất cả ba tham số đường MACD (9, 12 và 26) như bạn muốn. Giống như với đường trung bình, những thử nghiệm sẽ giúp bạn tìm ra các cài đặt phù hợp nhất với mình.

Dải Bollinger

Bất kỳ danh sách các chỉ báo ngoại hối tốt nhất nào đều phải có một số dạng kênh biến động, đây là một phương pháp khác để xác định xu hướng. Bollinger Band là 1 chỉ báo Forex biến động được phát minh từ nhà phân tích tài chính John Bollinger hơn 30 năm trước và vẫn là một trong những chỉ báo giao dịch phổ biến nhất cho giao dịch ngoại hối.

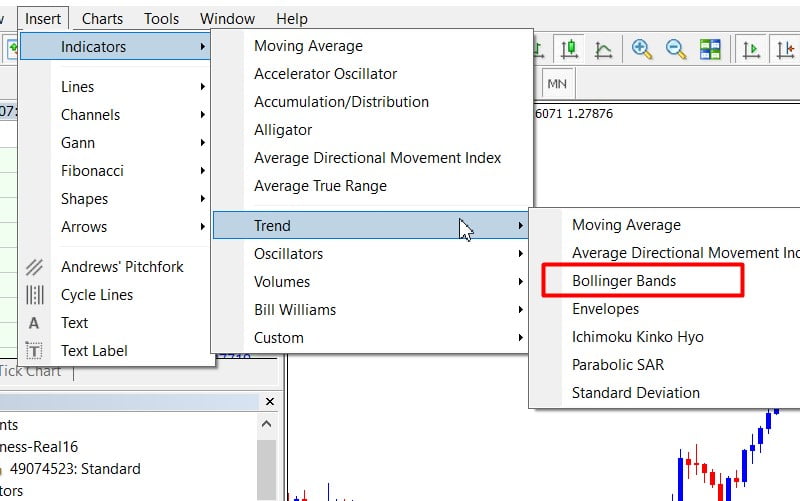

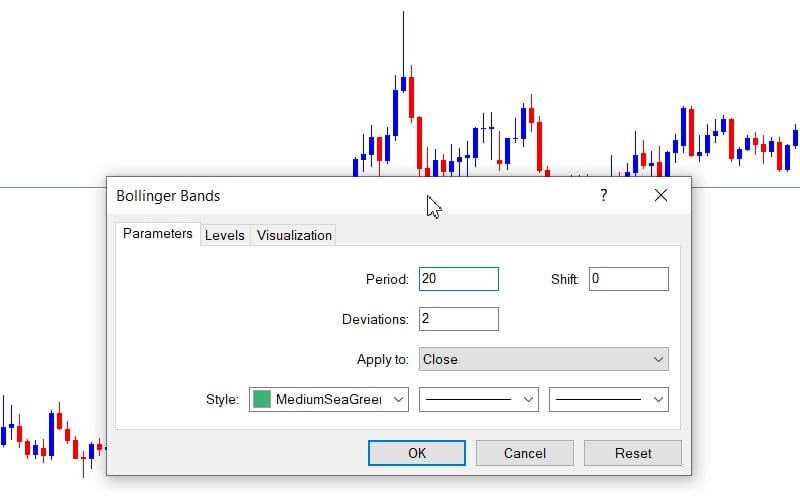

>>> Cách thêm dải Bollinger vào biểu đồ:

Dải Bollinger Band sử dụng hai tham số:

- Số ngày của đường trung bình động

- Số độ lệch chuẩn mà dải phải lệch xa đường trung bình động

Các giá trị phổ biến nhất của độ lệch chuẩn là 2 hoặc 2,5. Trong thống kê, độ lệch chuẩn là thước đo khoảng cách giữa các giá trị của một tập dữ liệu. Trong tài chính, độ lệch chuẩn được sử dụng như một thước đo của sự biến động.

Dải Bollinger Band thích ứng với sự biến động của thị trường. Nó trở nên rộng hơn khi độ biến động tăng và hẹp hơn khi độ biến động giảm. Hệ thống theo sau xu hướng dài hạn sử dụng Dải Bollinger có thể sử dụng hai độ lệch chuẩn và đường trung bình động 350 ngày. Bạn sẽ vào một lệnh mua nếu giá đóng cửa của ngày hôm trước cao hơn mức cao nhất của dải và bạn có thể thực hiện một lệnh bán nếu giá đóng cửa của ngày hôm trước thấp hơn mức cuối thấp hơn của dải. Điểm thoát sẽ là điểm mà tại đó giá đóng cửa của ngày hôm trước lại vượt qua đường trung bình động.

Fibonacci thoái lui

Chỉ báo Fibonacci thoái lui dựa trên ý tưởng rằng sau 1 động thái cực đoan, thị trường có cơ hội thoái lui gia tăng theo các tỷ lệ chính nhất định. Các tỷ lệ này là kết quả của dãy Fibonacci. Nó là một dãy số được tạo ra bởi nhà toán học người Ý Fibonacci. Dãy số hiện đại Fibonacci bắt đầu bằng 0 và 1. Mỗi số tiếp theo là tổng của hai số đứng trước trong dãy.

Ví dụ: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233 …

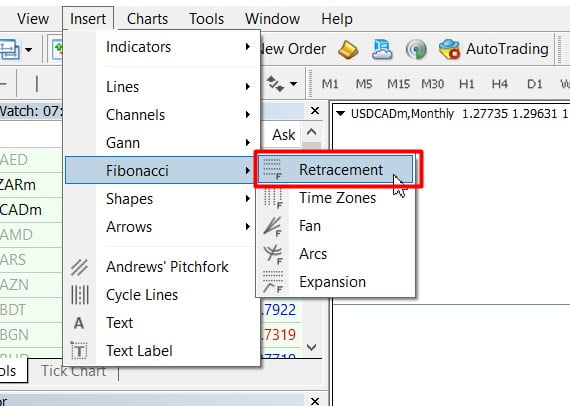

>>> Cách thêm Fibonacci thoái lui vào biểu đồ:

Nhấn và giữ chuột trái và kéo đến vị trí mong muốn:

Thương số Fibonacci là kết quả của những con số này. Tỷ lệ quan trọng nhất là của Fibonacci 0,618. Con số này được tính bằng cách xem tỷ lệ của một số với số ngay sau trong chuỗi. Giá trị này có xu hướng di chuyển về phía 0,618 khi chuỗi tiếp tục. Ví dụ: 89/144 = 0,6181 và 144/233 = 0,6180.

Một con số quan trọng khác là 0,382. Tỷ lệ này là kết quả của tỷ số của một số với một số khác có hai chữ số trong chuỗi. Tỷ lệ có xu hướng là 0,382 khi một trong những bước tiến triển trong chuỗi. Ví dụ: 55/144 = 0,3819 và 89/233 = 0,3820.

Con số quan trọng cuối cùng là 0,236. Con số này là kết quả của tỷ lệ của một số này với một số khác ở ba vị trí trong dãy số.

Lý thuyết là sau một động thái giá lớn, các mức hỗ trợ và kháng cự tiếp theo sẽ gần với mức được đề xuất bởi tỷ lệ Fibonacci. Chỉ báo Fibonacci là một chỉ báo ngoại hối hàng đầu được sử dụng để dự đoán các biến động giá trước khi chúng xảy ra. Điều này trái ngược với các chỉ báo sử dụng đường trung bình động và chỉ hiển thị xu hướng sau khi chúng đã bắt đầu. Các tỷ lệ Fibonacci là một cái gì đó của một lời tiên tri tự hoàn thành. Nhiều nhà giao dịch có thể hành động dựa trên những kỳ vọng này và do đó tự ảnh hưởng đến thị trường.

Nhiều con đường dẫn đến đích

Chỉ báo ngoại hối lý tưởng là chỉ báo phù hợp nhất với bạn và phong cách giao dịch của bạn. Cho dù bạn coi mình là một nhà giao dịch lướt sóng ngắn hạn hay 1 nhà giao dịch chắc chắn trong dài hạn, sẽ có 1 chỉ báo hoặc 1 vài kỹ thuật phù hợp với nhu cầu của bạn.

Nhiều nhà giao dịch cảm thấy rằng tốt nhất nên sử dụng kết hợp các chỉ báo ngoại hối – một chỉ báo chính để phát hiện cơ hội tiềm năng và một chỉ báo khác làm bộ lọc xác định xem các điều kiện tổng thể có phù hợp để giao dịch hay không. Như với hầu hết các hoạt động khác, thực hành sẽ dạy bạn cách giao dịch các chỉ báo một cách hiệu quả.