Nội dung chính

Giao dịch dễ dàng, khảo cổ học đồ họa hay toán học tài tình? Trước tiên, bạn nên dành một chút thời gian để suy nghĩ về câu nói sau đây của nhà toán học chứng khoán bị ám ảnh Max Cohen, từ bộ phim tuyệt vời “𝝅“:

“1. Toán học là ngôn ngữ của tự nhiên.

2. Mọi thứ xung quanh chúng ta đều có thể được biểu thị và hiểu bằng các con số.

3. Nếu bạn vẽ biểu đồ các con số của bất kỳ hệ thống nào, các mẫu sẽ xuất hiện.

4. Kết luận: các mô hình tồn tại khắp nơi trên thế giới.”

Max Cohen bị ám ảnh bởi việc tìm ra một công thức cho phép anh ta dự đoán giá của bất kỳ cổ phiếu nào chính xác đến điểm thập phân. Trong thời gian này, ông cố gắng tìm hiểu số pi, số Fibonacci, người Do Thái Kabbalistic và cuối cùng nhưng không kém phần quan trọng, các tập đoàn lớn ở Phố Wall, những người đã nắm bắt được khám phá sắp tới của ông. Đó là một cam kết đầy tham vọng để có thể dự đoán toàn bộ thị trường, nhưng những giả định cơ bản của Max Cohen có thể được áp dụng khá thực tế, như bạn sẽ thấy với khuôn mẫu của mô hình Gartley.

Những ví dụ chúng tôi lấy dưới đây cho thị trường chứng khoán, việc áp dụng cho các biểu đồ ngoại hối cũng tương tự.

Chiến lược sức mạnh động lực của Garley

Các mẫu Garley và Fibonacci

Đầu tiên chúng ta hãy xem xét những điều sau: Đường số Fibonacci là một trong những dạng toán học lặp lại nhất trong tự nhiên. Nó được tìm thấy trong sự lây lan của các quần thể bầy đàn cũng như trong sự sắp xếp hạt giống của một bông hoa hướng dương. Dãy số Fibonacci có thể được mô tả rất đơn giản. Mỗi phần tử sau là tổng của hai phần tử trước: 1, 1, 2, 3, 5, 8, 13, 21, 34, v.v.

Tuy nhiên, khía cạnh quan trọng nhất của chuỗi này là các phân số được tạo thành bởi hai phần tử liên tiếp (ví dụ, 13/21) gần đúng với cái được gọi là “tỷ lệ vàng”. Tỷ lệ vàng mô tả “mối quan hệ hài hòa” trong đó hai chiều dài có thể tương quan với nhau: 1.618:1. Cơ thể con người có vô số mối quan hệ như vậy, ví dụ như ở các khớp ngón tay. Nhưng cả vỏ sò hay tổ ong, thậm chí là những thiên hà như dải Ngân hà của chúng ta, cũng được tạo ra theo tỷ lệ vàng.

Tuy nhiên, mối quan tâm chính nằm ở thị trường và biểu đồ. Ở đây cũng có thể quan sát thấy rằng có những mẫu dựa trên tỷ lệ vàng và do đó trên dãy số Fibonacci. Đây là lý do tại sao Max Cohen theo cô ấy bằng số “𝝅“. Fibonacci thoái lui là một công cụ phổ biến trong phân tích kỹ thuật vì với chúng, bạn có thể nhanh chóng xác định vị trí trên biểu đồ nơi tỷ lệ 1,618:1 đã xảy ra. Điều này chắc hẳn đã quen thuộc với bạn. Mặt khác, ít phổ biến hơn là có những mẫu được tạo ra và hoạt động theo tỷ lệ Fibonacci đã định.

Nguồn gốc và lịch sử Garley

Mô hình Gartley có từ trước, như tên gọi, cho nhà thiết kế HM Gartley, người đã mô tả cấu trúc cơ bản của nó vào đầu năm 1935 trong cuốn sách “Lợi nhuận trên thị trường chứng khoán”. Cùng với các mẫu kỳ lạ khác, nó được xếp vào nhóm các mẫu hài hòa và được coi là mẫu lâu đời nhất và được biết đến nhiều nhất trong số đó. Các mẫu hài hòa là các mẫu đồ họa được tạo thành từ một chuỗi các đường thoái lui Fibonacci chính xác nhất có thể.

Điều thú vị là vào thời điểm Gartley xuất bản, khái niệm về sự thoái lui hoàn toàn không được biết đến và không có đề cập rõ ràng nào về chúng. Do đó, tỷ lệ mẫu Gartley ban đầu hơi khác so với các đường thoái lui Fibonacci chính xác được sử dụng ngày nay.

Định nghĩa và cấu trúc Garley

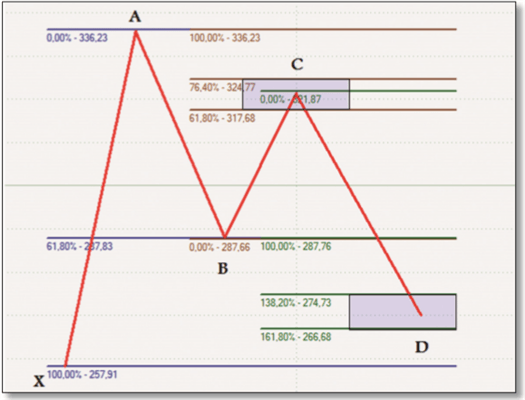

Hình 1 cho thấy một mẫu mô hình Gartley tăng giá. Sau khi bất kỳ chuyển động đi lên nào (XA) dẫn đến đỉnh, trước tiên giá phải điều chỉnh càng chính xác càng tốt 61,8% (AB, xanh lam). Động thái phản công được bắt đầu tiếp theo một lần nữa phải là một sự điều chỉnh theo tỷ lệ ít nhất là 61,8%, tối đa là 76,4% (BC, màu nâu). Tuy nhiên, bản nhạc cuối cùng tiếp theo (CD, màu xanh lá cây) phải cao hơn bản trước ít nhất 161,8% và phải đóng tại điểm D với khoảng 76,4% tổng hiệu chỉnh cao độ của mẫu (XA). Điểm D cũng mô tả việc nhập một vị thế mua. Tất cả điều này nghe có vẻ hơi kỳ lạ và khó hiểu, nhưng bạn sẽ không gặp bất kỳ vấn đề gì khi tìm ra nó sau khi xem nó một vài lần. Điều duy nhất cần thiết để tạo ra một mô hình Gartley là tỷ lệ chính xác giữa chuyển động giá và chuyển động ngược chiều. Điều này có nghĩa là các số liệu của Gartley có thể xuất hiện trên bất kỳ biểu đồ nào, cho bất kỳ khung thời gian cơ bản và bất kỳ, bất kể hành động giá hiện tại hoặc các chỉ báo kỹ thuật khác nhau.

Hình 1: Mô hình Bullish Gartley. Ở đây bạn có thể thấy cấu trúc lý thuyết của mô hình Gartley: một nước đi nhất định sửa được 61,8%, sau đó 61,8% một lần nữa, rồi 161,8% – tổng cộng là khoảng 76,4% của bước đi ban đầu.

Hình 1

Đơn giản hóa và thao tác trong mô hình Gartley

Việc xác định các mẫu Gartley chính xác theo các định nghĩa vừa đề cập là một công việc phức tạp và tốn nhiều thời gian, vì phải tạo ra nhiều đường Fibonacci, các mẫu Gartley rất khó tìm và vẫn còn quá nhiều chỗ để giải thích. Nếu bạn tuân theo các định nghĩa một cách chặt chẽ, thì bạn có thể đã phát hiện ra một thiết lập tốt, tuy nhiên, các câu hỏi nảy sinh về vị trí điểm vào, vị trí điểm dừng và thời điểm thiết lập Gartley là hoàn hảo hay không hoàn hảo. Hãy nhớ bạn là một thương nhân, không phải là một nhà khảo cổ học! Do đó, đối với một ứng dụng chiến lược toàn diện của mô hình Gartley, điều cần thiết là phải giải quyết những câu hỏi mở này – bất kể chất lượng của hình vẽ như thế nào.

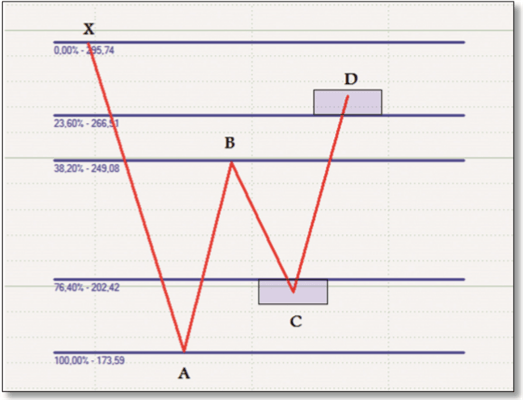

Tương tự với mô hình Gartley tăng giá, có một mô hình Gartley giảm giá, có thể được áp dụng chính xác theo cách khác và nhắm mục tiêu vào các giao dịch ngắn hạn, như thể hiện trong Hình 2. Bạn có thể thấy rằng thay vì ba như trong Hình 1, chỉ có một Fibonacci thoái lui. Trên thực tế, như vậy là quá đủ rồi, bởi vì một khi bạn làm phép toán, mức phản hồi 23,6% và 76,4% là đủ để xác định vị trí của điểm C và D tương ứng. Chính xác: X và A xác định hoàn thành 100%. B phải sửa càng chính xác càng tốt 61,8%, nghĩa là chạy ở mức 38,2%. Nếu một lần phản hồi 61,8% diễn ra lần nữa tại điểm C, chúng ta đang quay lại mức thoái lui 76,4% ban đầu. Giả sử 76,4% là tỷ lệ vàng bậc hai. Theo định nghĩa, có một dung sai nhỏ đối với vị trí của điểm C, hộp trong Hình 2 nhằm chỉ rõ vị trí có thể có của nó. Tương tự, điểm D, được biết là nằm trên mức thoái lui 23,6%, cũng được đánh dấu là một vùng.

Hình 2: Mô hình Bearish Gartley. Việc sử dụng các mô hình giảm giá này cho thấy rằng minh họa đơn giản của các mô hình giúp giao dịch thực sự dễ dàng hơn nhiều. Điểm B là mức điều chỉnh 61,8%, điểm C và D vẫn nằm trong vùng khoảng 23,6% và 76,4%.

Hình 2

Giải thích về các mô hình Gartley

Mô hình Gartley trong thực tế

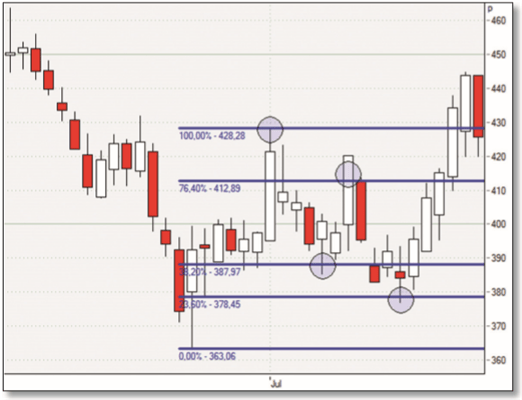

Để minh họa cho những lý thuyết chuyên sâu này, bạn nên xem một ví dụ thực tế. Trong hình 3, bạn sẽ tìm thấy biểu đồ hàng ngày của chứng khoán Anh Tate & Lyle. Trên biểu đồ này, bạn có thể thấy mô hình Gartley thực sự – tăng giá. Nó bắt đầu với một chuyển động hướng lên thông thường (vòng tròn đầu tiên, 100%, điểm A). Từ mức cao này, giá điều chỉnh gần như chính xác 61,8% (vòng tròn thứ hai, 38,2%, điểm B). Giá quay đầu và vượt qua đường thoái lui trên (vòng tròn thứ ba, 76,4%, điểm C). Tuy nhiên, không đạt đến đỉnh và giá lại đi xuống. Với việc cắt đường thoái lui 23,6% (vòng tròn thứ tư, điểm D), mô hình Gartley được hình thành đầy đủ. Điểm vào lý tưởng là 378,45. Chiến lược không có điểm dừng: đây là 363,06 (điểm X, 0%).

Hình 3: Ví dụ về Tate & Lyle, biểu đồ hàng ngày. Biểu đồ này cho thấy mô hình Gartley tăng giá được hình thành gần như hoàn hảo. Hệ thống giao dịch công nhận mục nhập rõ ràng ở đây. Với mức cắt lỗ và mục tiêu, có khả năng tạo ra lợi nhuận ở đây.

Hình 3

Khi điểm A với 428,28 được đặt làm mục tiêu giá, lối ra này cho phép thu được lợi nhuận tốt chỉ sau năm ngày nắm giữ. Trong hình vẽ: Khoảng 50 điểm lợi nhuận cho rủi ro khoảng 15 điểm. Chiến lược này có thể được mở rộng bằng cách nhắm đến một mục tiêu giá xa hơn hoặc bằng cách giao dịch đột phá trên điểm A theo cách cổ điển. Lợi nhuận được tạo ra bởi sự thành công của mô hình Gartley sau đó có thể đóng vai trò như một vùng đệm rủi ro tuyệt vời. Như bạn có thể thấy, đây không phải là một chiến lược đã hoàn thành, mà là một loại cơ sở có thể được mở rộng và hệ thống hóa theo ý muốn. Hãy nhớ rằng: “Các lược đồ tồn tại khắp nơi trên thế giới”. Nhiệm vụ là nhận ra chúng và thực hiện chúng một cách có lãi.

Ví dụ:

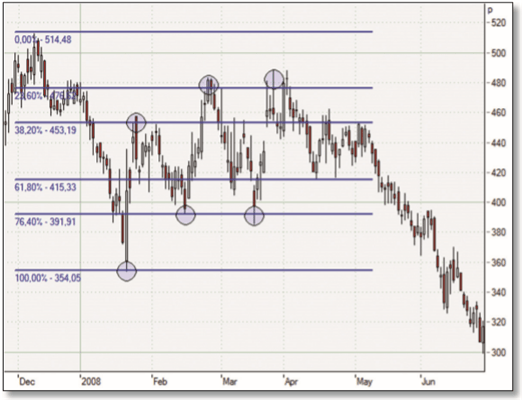

Trong Hình 4, bạn có thể thấy một ví dụ khác về mô hình Gartley, lần này là giảm giá, trong biểu đồ Lloyds TSB, một cổ phiếu khác của Vương quốc Anh trong chỉ số FTSE. Nếu bạn nhìn sơ qua biểu đồ này, bây giờ nó sẽ tự giải thích. Sau bốn vòng tròn đầu tiên được hình thành rực rỡ (điểm A, B, C, D), người ta có thể tự tin bước vào một vị trí bán khống ở 476. Điều thú vị là chuyển động của CD lặp lại gần như giống hệt nhau. Tuy nhiên, điều này không nên lo lắng, mà cần nhấn mạnh rằng các mẫu, dù là gì đi nữa, không phải lúc nào cũng phải tiếp tục chính xác một khi chúng đã được hình thành. Giao dịch không phải là một môn khoa học chính xác và thị trường luôn biến động.

Tuy nhiên, miễn là cắt lỗ và mục tiêu vào lệnh được xác định rõ ràng, thì không có lý do gì phải băn khoăn – bởi vì cuối cùng, mô hình Gartley này cũng tạo ra lợi nhuận tốt.

Hình 4

Kết luận về chiến lược mô hình Gartley

Max Cohen đã thất bại trong nỗ lực của mình, bị lên cơn động kinh và cuối cùng lấy lại được sự tỉnh táo, các công ty ở Phố Wall ra đi tay trắng và thật không may, những người Do Thái theo chủ nghĩa truyền thống cũng chẳng phải giải quyết gì. Dự đoán chính xác tất cả các chuyển động của thị trường là không thực tế, bất kể bộ số này lớn đến mức nào và có thể nhận ra bao nhiêu mẫu trong đó. Tuy nhiên, ý tưởng về các con số và các mẫu là khá phù hợp, vì sự song song Fibonacci có thể được quan sát trong tự nhiên và trong đồ thị.

Mô hình của Gartley là bằng chứng về cách có thể kiếm được lợi nhuận từ các mô hình độc đáo. Nhưng thật không may, nó không đủ để quan sát tự nhiên để kiếm lợi nhuận; cách tiếp cận này phải được tích hợp vào một chiến lược tổng thể. Điều này liên quan đến việc thiết lập các điểm dừng, mục tiêu và quản lý rủi ro và tiền nhất quán.

Hãy nhớ rằng bạn không cần phải chứng minh hoặc dự đoán bất cứ điều gì một cách chính xác. Rốt cuộc, bạn là một nhà kinh doanh, không phải là một nhà toán học!